Hoeveel Successierechten Moet Je Betalen

Het overlijden van een dierbare is een emotioneel zware periode. Bovenop het verdriet komt vaak ook nog de afwikkeling van de nalatenschap, inclusief de eventuele verschuldigdheid van successierechten, ook wel erfbelasting genoemd. Het is belangrijk om te begrijpen hoeveel successierechten je moet betalen, zodat je niet voor onaangename verrassingen komt te staan en je goed voorbereid bent op de financiële afwikkeling.

Wat zijn Successierechten?

Successierechten zijn belastingen die de overheid heft op de waarde van de erfenis die je ontvangt. Het is dus een belasting op de overgang van vermogen van de overledene naar de erfgenamen. De hoogte van de successierechten is afhankelijk van verschillende factoren, zoals de waarde van de erfenis en de graad van verwantschap met de overledene.

Wie betaalt de successierechten?

Niet de overledene zelf, maar de erfgenamen zijn verantwoordelijk voor het betalen van de successierechten. Dit zijn de personen die recht hebben op een deel van de nalatenschap, volgens het testament of de wettelijke regels.

Factoren die de hoogte van de successierechten bepalen

De berekening van de successierechten is complex en hangt af van een aantal cruciale factoren:

De waarde van de nalatenschap

De totale waarde van de erfenis is de basis voor de berekening. Dit omvat alle bezittingen van de overledene, zoals onroerend goed, bankrekeningen, beleggingen, auto's, en kunstwerken, minus de schulden die de overledene had.

Belangrijk: Bepaalde schulden zijn aftrekbaar van de waarde van de nalatenschap, waardoor de belastbare grondslag lager wordt. Dit kan bijvoorbeeld gaan om openstaande rekeningen, hypotheken of begrafeniskosten. Het is cruciaal om te bepalen welke schulden aftrekbaar zijn, omdat dit direct de te betalen successierechten beïnvloedt.

De graad van verwantschap

De relatie die je had met de overledene is essentieel. De tarieven en vrijstellingen zijn namelijk afhankelijk van je verwantschapsgraad. Hoe dichter de band, hoe lager de tarieven en hoe hoger de vrijstellingen. Erfgenamen worden doorgaans ingedeeld in groepen:

- Partner en kinderen: Genieten doorgaans van de laagste tarieven en de hoogste vrijstellingen.

- Kleinkinderen: Hebben recht op een eigen vrijstelling en tarieven.

- Ouders: Hebben een andere vrijstelling en tarieven dan kinderen.

- Broers en zussen: Vallen in een hogere categorie met hogere tarieven en lagere vrijstellingen.

- Overige erfgenamen (bijvoorbeeld neven, nichten, vrienden): Betalen de hoogste tarieven en hebben de laagste vrijstellingen.

Let op: De tarieven en vrijstellingen kunnen jaarlijks wijzigen. Het is dus belangrijk om de actuele informatie te raadplegen bij de belastingdienst.

Vrijstellingen

Elke erfgenaam heeft recht op een vrijstelling. Dit is een bepaald bedrag dat je belastingvrij mag erven. De hoogte van de vrijstelling is, zoals eerder vermeld, afhankelijk van je graad van verwantschap met de overledene. Voor partners en kinderen zijn de vrijstellingen aanzienlijk hoger dan voor bijvoorbeeld broers en zussen of andere erfgenamen.

Voorbeeld: Stel dat een kind een vrijstelling heeft van €20.000 en een erfenis ontvangt van €50.000. Dan betaalt het kind successierechten over €30.000 (€50.000 - €20.000).

Tarieven

De successierechten worden berekend aan de hand van schijventarieven. Dit betekent dat de belasting progressief is: hoe hoger de waarde van de erfenis (na aftrek van de vrijstelling), hoe hoger het belastingtarief. De tarieven verschillen per graad van verwantschap.

Voorbeeld: De tarieven voor kinderen kunnen bijvoorbeeld variëren van 10% over de eerste schijf tot 20% over de hoogste schijf. Voor broers en zussen kunnen de tarieven bijvoorbeeld variëren van 30% tot 40%.

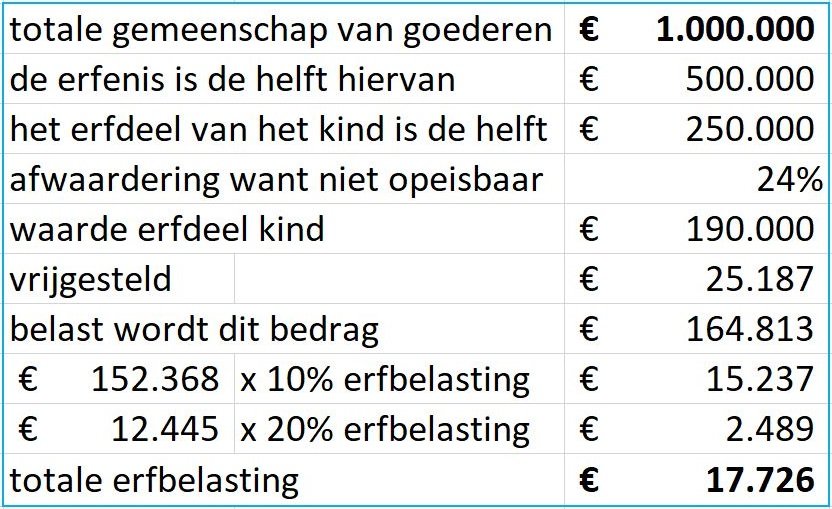

Hoe worden successierechten berekend?

De berekening van de successierechten is een stapsgewijs proces:

- Bepaal de waarde van de nalatenschap: Inventariseer alle bezittingen en schulden van de overledene.

- Bepaal de omvang van je erfdeel: Kijk naar het testament of de wettelijke regels om te bepalen welk deel van de nalatenschap aan jou toekomt.

- Trek de vrijstelling af: Verminder de waarde van je erfdeel met de vrijstelling die voor jou van toepassing is.

- Bereken de successierechten: Pas de tarieven toe op het bedrag dat overblijft na aftrek van de vrijstelling.

Belangrijk: De belastingdienst heeft tools en rekenhulpen beschikbaar op hun website om je te helpen bij de berekening. Het is ook raadzaam om een expert in te schakelen, zoals een notaris of een fiscaal adviseur, vooral als de nalatenschap complex is.

Praktische voorbeelden

Om het wat concreter te maken, hier enkele praktische voorbeelden:

Voorbeeld 1: Een weduwe erft de gehele nalatenschap van haar overleden echtgenoot. De nalatenschap heeft een waarde van €300.000. Omdat zij de partner is, heeft zij een hoge vrijstelling (bijvoorbeeld €700.000, cijfers zijn indicatief en kunnen variëren). In dit geval betaalt de weduwe geen successierechten, omdat de waarde van de nalatenschap lager is dan haar vrijstelling.

Voorbeeld 2: Een kind erft €100.000 van zijn overleden ouder. De vrijstelling voor kinderen is bijvoorbeeld €20.000. Het kind betaalt successierechten over €80.000. Afhankelijk van de schijventarieven betaalt het kind bijvoorbeeld 10% over de eerste €60.000 (€6.000) en 20% over de resterende €20.000 (€4.000). De totale successierechten bedragen dan €10.000.

Voorbeeld 3: Een broer erft €50.000 van zijn overleden zus. De vrijstelling voor broers en zussen is bijvoorbeeld €2.000. De broer betaalt successierechten over €48.000. De tarieven voor broers en zussen zijn hoger, bijvoorbeeld 30% over de eerste €25.000 (€7.500) en 40% over de resterende €23.000 (€9.200). De totale successierechten bedragen dan €16.700.

Tips om de successierechten te verlagen

Er zijn verschillende manieren om de successierechten te verlagen, of zelfs te vermijden, binnen de wettelijke kaders. Vroegtijdige planning is hierbij cruciaal:

- Schenkingen: Door tijdens je leven schenkingen te doen aan je kinderen of andere erfgenamen, kun je de waarde van de nalatenschap verlagen en zo de toekomstige successierechten verminderen. Er gelden wel jaarlijkse vrijstellingen voor schenkingen.

- Testament: Een goed opgesteld testament kan ervoor zorgen dat je vermogen op de meest fiscaal gunstige manier wordt verdeeld. Je kunt bijvoorbeeld legaten opnemen voor goede doelen, die vrijgesteld zijn van successierechten.

- Levensverzekering: Een levensverzekering kan een uitkering doen die niet onder de successierechten valt, afhankelijk van de begunstiging.

- Nalatenschapsplanning: Dit omvat een breed scala aan maatregelen om de waarde van de nalatenschap te optimaliseren en de belastingdruk te minimaliseren. Een notaris of fiscaal adviseur kan je hierbij helpen.

Conclusie

Het is essentieel om te begrijpen hoe successierechten werken en hoe ze worden berekend. De hoogte van de successierechten is afhankelijk van de waarde van de nalatenschap, de graad van verwantschap met de overledene, en de geldende vrijstellingen en tarieven. Door je goed te laten informeren en eventueel professioneel advies in te winnen, kun je de financiële gevolgen van een erfenis beter overzien en eventueel maatregelen treffen om de belastingdruk te verlagen.

Actie: Neem contact op met een notaris of fiscaal adviseur voor persoonlijk advies over jouw specifieke situatie. Zij kunnen je helpen bij het opstellen van een testament, het plannen van schenkingen, en het optimaliseren van je nalatenschap om de successierechten te minimaliseren. Wacht niet tot het te laat is, maar begin vandaag nog met de planning!

Bekijk ook deze gerelateerde berichten:

- Moet Je Eerst Theorie Halen Voor Rijlessen Auto

- Sneeuw In Nederland Afgelopen Jaren

- Kan Je Van 4 Havo Naar 5 Vwo

- Cito Kijk En Luistertoets Engels

- Hoe Schrijf Ik Een Recensie

- Ds Van De Kieft Gezin

- Wat Is Een Professionele Houding

- Hoeveel Is Je Zus Waard

- Hoeveel Procent Belasting Over Bonus

- Cern Large Hadron Collider Lhc