Niet Uit De Balans Blijkende Verplichtingen

Ken je dat gevoel? Dat je denkt alles onder controle te hebben, financieel gezien? Je weet wat er binnenkomt en wat er uitgaat. Maar wat als er onzichtbare verplichtingen zijn die je balans scheef trekken? Verplichtingen die niet op de balans staan? Dit is waar 'niet uit de balans blijkende verplichtingen' om de hoek komen kijken. Laten we eens duiken in wat dit precies inhoudt en hoe je jezelf hiertegen kunt beschermen.

Wat zijn Niet Uit De Balans Blijkende Verplichtingen (NUBB)?

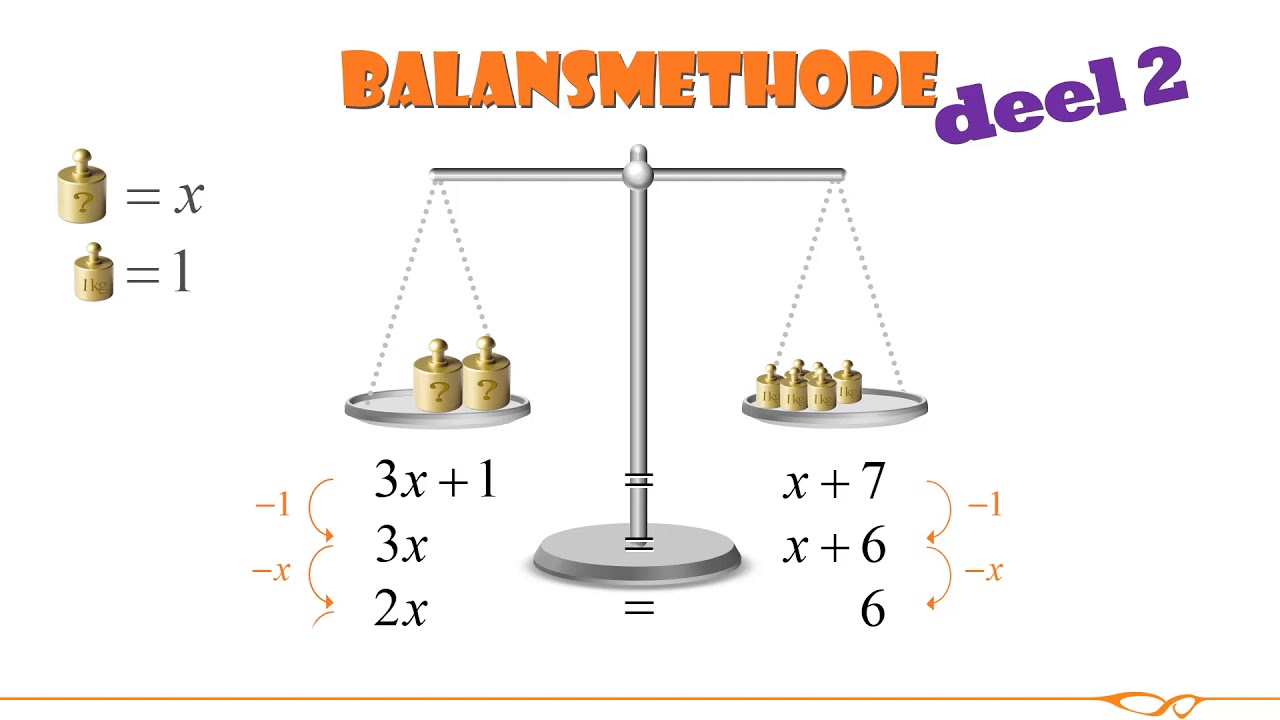

Niet uit de balans blijkende verplichtingen (NUBB), in het Engels vaak aangeduid als 'off-balance sheet liabilities', zijn verplichtingen van een onderneming die niet direct op de balans vermeld staan. Dit betekent niet dat ze geen invloed hebben op de financiële gezondheid van het bedrijf. Integendeel! Ze kunnen een significant effect hebben op de solvabiliteit, liquiditeit en winstgevendheid.

Denk aan financiële verplichtingen die op een creatieve manier buiten de balans worden gehouden, vaak door gebruik te maken van complexe contractuele structuren of juridische constructies. Het doel is doorgaans om de schuldpositie van de onderneming 'rooskleuriger' te laten lijken dan deze in werkelijkheid is.

Voorbeelden van NUBB

Laten we een paar concrete voorbeelden bekijken om het concept te verduidelijken:

- Operationele Lease: Hoewel je geen eigenaar bent van de activa (bijvoorbeeld een auto of een pand), heb je wel de verplichting om periodiek een leasebedrag te betalen. Vroeger werden operationele leases vaak niet op de balans geactiveerd, waardoor de schuldpositie lager leek. Onder de nieuwe IFRS 16-standaard moeten de meeste leases nu wél op de balans worden opgenomen, maar oudere constructies kunnen nog steeds een rol spelen.

- Garantieverplichtingen: Bedrijven die producten of diensten verkopen, geven vaak garanties. Deze garanties vertegenwoordigen een potentiële verplichting, mocht er iets misgaan. De omvang van deze verplichting is vaak lastig in te schatten en wordt soms onvoldoende meegenomen in de financiële rapportage.

- Pensioenverplichtingen: Hoewel pensioenverplichtingen vaak wel op de balans staan, kan de daadwerkelijke omvang van deze verplichtingen onderschat worden, bijvoorbeeld door optimistische aannames over beleggingsrendementen of levensverwachting.

- Joint Ventures en Special Purpose Entities (SPE's): Ondernemingen kunnen deelnemen aan joint ventures of gebruikmaken van SPE's om bepaalde activa of schulden buiten de eigen balans te houden. Dit kan de transparantie van de financiële positie verminderen.

- Take-or-Pay Contracten: Dit zijn contracten waarbij een afnemer verplicht is om een bepaalde hoeveelheid goederen of diensten af te nemen, ongeacht of deze daadwerkelijk nodig zijn. Deze contracten creëren een verplichting tot betaling, zelfs als de goederen of diensten niet worden afgenomen.

Waarom zijn NUBB een Probleem?

Het probleem met NUBB is dat ze een vertekend beeld kunnen geven van de financiële gezondheid van een onderneming. Dit kan leiden tot:

- Misleiding van investeerders: Beleggers kunnen op basis van de 'gepoetste' balans verkeerde investeringsbeslissingen nemen.

- Onjuiste kredietbeoordelingen: Kredietbeoordelaars kunnen de risico's van een onderneming onderschatten, waardoor leningen tegen gunstigere voorwaarden worden verstrekt dan gerechtvaardigd is.

- Financiële instabiliteit: Wanneer de omvang van de NUBB uiteindelijk aan het licht komt, kan dit leiden tot een vertrouwenscrisis en zelfs tot faillissement.

Het Enron-schandaal is een berucht voorbeeld van hoe het gebruik van SPE's en andere NUBB de financiële positie van het bedrijf verborgen hield en uiteindelijk leidde tot de ondergang van Enron.

Hoe Kun je NUBB Identificeren?

Het identificeren van NUBB kan uitdagend zijn, omdat ze vaak opzettelijk verborgen worden. Hier zijn enkele tips:

- Lees de jaarrekening zorgvuldig: Besteed aandacht aan de toelichtingen bij de balans en de winst- en verliesrekening. Hier worden vaak details over contractuele verplichtingen en garanties vermeld.

- Analyseer de cashflow: Een analyse van de cashflow kan aan het licht brengen dat er substantiële betalingen plaatsvinden die niet direct uit de balans blijken.

- Onderzoek de contracten: Vraag om inzage in belangrijke contracten, zoals leasecontracten, garantieovereenkomsten en take-or-pay contracten.

- Wees alert op complexe structuren: Wees extra kritisch op ondernemingen die gebruikmaken van complexe juridische structuren, zoals SPE's en joint ventures.

- Raadpleeg een expert: Schakel een accountant, jurist of financieel adviseur in die gespecialiseerd is in het opsporen van NUBB.

De Rol van Regelgeving en Transparantie

Regelgeving speelt een cruciale rol bij het voorkomen van misbruik van NUBB. De introductie van IFRS 16, die de accounting voor leases ingrijpend heeft veranderd, is een goed voorbeeld van hoe regelgeving de transparantie kan vergroten. Door leases op de balans te activeren, wordt de schuldpositie van ondernemingen realistischer weergegeven.

Naast regelgeving is transparantie essentieel. Ondernemingen moeten open zijn over hun financiële verplichtingen, ook als deze niet direct op de balans staan. Dit vereist een cultuur van integriteit en verantwoordelijkheid.

Praktische Tips voor Ondernemers en Investeerders

Wat kun je zelf doen om je te beschermen tegen de risico's van NUBB?

Voor ondernemers:

- Wees transparant: Communiceer open en eerlijk over alle financiële verplichtingen, zowel op als buiten de balans.

- Houd een overzicht bij: Zorg voor een gedetailleerd overzicht van alle contractuele verplichtingen, inclusief de financiële implicaties.

- Laat je adviseren: Schakel een deskundige in om je te adviseren over de juiste accounting methoden en om mogelijke risico's te identificeren.

Voor investeerders:

- Doe je due diligence: Investeer tijd in het grondig analyseren van de financiële positie van een onderneming, inclusief de toelichtingen bij de jaarrekening.

- Stel kritische vragen: Wees niet bang om vragen te stellen over complexe structuren en onduidelijke posten in de jaarrekening.

- Diversifieer je portefeuille: Spreid je investeringen om het risico te verminderen.

Conclusie

Niet uit de balans blijkende verplichtingen vormen een reëel risico voor ondernemingen en investeerders. Door bewust te zijn van dit risico, kritisch te kijken naar de financiële rapportage en transparantie te bevorderen, kunnen we de kans op misleiding en financiële instabiliteit verkleinen. Uiteindelijk is een transparante en eerlijke financiële rapportage in het belang van alle stakeholders.

Bekijk ook deze gerelateerde berichten:

- Is Loonheffing Hetzelfde Als Loonbelasting

- Kpn Winkel Zondag Open

- Kan Zonnebrand Over De Datum Gaan

- Hoe Groot Is Moldavië Tov Nederland

- Eerste Vrouw Vliegt Over Atlantische Oceaan

- Waar Ligt Lourdes Op De Kaart

- Welke Vogel Legt Welk Ei

- Hoe Maak Je Een Hek Op Minecraft

- Wat Is Het Grootste Orgaan Van De Mens

- Woorden Met Een S 5 Letters