Wat Betaal Je Aan Belasting Over Spaargeld

Het hebben van spaargeld is een geruststellend gevoel. Het biedt financiële zekerheid en de mogelijkheid om toekomstige doelen te realiseren. Echter, over dit spaargeld betaal je in Nederland belasting. Het is essentieel om te begrijpen hoe deze belasting werkt, zodat je niet voor verrassingen komt te staan en je financiële planning optimaal kunt uitvoeren. Dit artikel legt uit welke belasting je betaalt over spaargeld en hoe dit in zijn werk gaat.

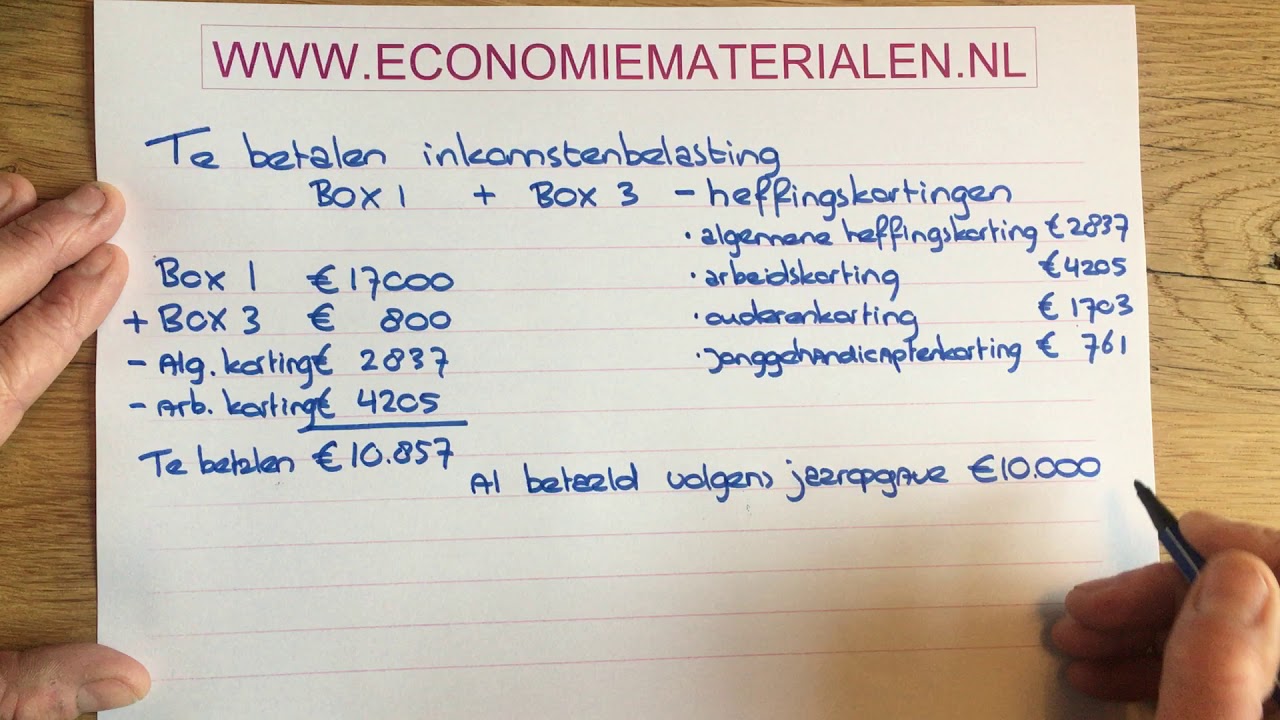

Hoe Werkt Belasting op Spaargeld in Nederland?

In Nederland wordt spaargeld belast via de vermogensbelasting, die onderdeel is van de inkomstenbelasting (box 3). Het Nederlandse belastingstelsel gaat uit van een fictief rendement op je vermogen, ongeacht het werkelijke rendement dat je behaalt. Dit betekent dat je belasting betaalt over een percentage van je vermogen, alsof je dat rendement daadwerkelijk hebt ontvangen.

Het Drempelbedrag: Belastingvrij Vermogen

Gelukkig betaal je niet over je hele vermogen belasting. Er is een drempelbedrag (ook wel heffingsvrij vermogen genoemd) waarover je geen belasting hoeft te betalen. Voor 2024 is dit drempelbedrag vastgesteld op €57.000 per persoon. Voor fiscale partners geldt een dubbel bedrag, namelijk €114.000. Alles wat boven dit bedrag uitkomt, valt onder de vermogensbelasting.

De Berekening van het Fictieve Rendement

De belastingdienst gaat uit van een gefixeerd rendement op je vermogen. Dit rendement is afhankelijk van de samenstelling van je vermogen en wordt berekend op basis van schijven. In 2024 zijn de schijven en de bijbehorende percentages als volgt:

- Schijf 1: Vermogen tot €78.381 per persoon (2024)

- Fictief rendement: 0,36%

- Schijf 2: Vermogen tussen €78.381 en €1.046.114 per persoon (2024)

- Fictief rendement: 1,03%

- Schijf 3: Vermogen boven €1.046.114 per persoon (2024)

- Fictief rendement: 5,53%

Let op: Deze percentages kunnen jaarlijks veranderen. Raadpleeg altijd de meest recente informatie van de Belastingdienst.

Het Belastingtarief over het Fictieve Rendement

Over het berekende fictieve rendement betaal je een bepaald percentage aan belasting. In 2024 is dit percentage 36%. Dit betekent dat je 36% belasting betaalt over het fictieve rendement dat is berekend op basis van je vermogen in box 3.

Voorbeelden van de Belastingberekening

Laten we een paar voorbeelden bekijken om de berekening te verduidelijken:

Voorbeeld 1: Spaargeld onder het Drempelbedrag

Stel, je hebt €40.000 aan spaargeld. Omdat dit bedrag onder het drempelbedrag van €57.000 valt, hoef je geen vermogensbelasting te betalen.

Voorbeeld 2: Spaargeld boven het Drempelbedrag, in Schijf 1

Stel, je hebt €67.000 aan spaargeld. Je vermogen boven het drempelbedrag is €67.000 - €57.000 = €10.000. Dit valt volledig in Schijf 1. Het fictieve rendement over deze €10.000 is 0,36%, wat neerkomt op €36. Over deze €36 betaal je 36% belasting, wat resulteert in een belastingbedrag van €12,96.

Voorbeeld 3: Spaargeld in Meerdere Schijven

Stel, je hebt €100.000 aan spaargeld. Je vermogen boven het drempelbedrag is €100.000 - €57.000 = €43.000. Dit bedrag valt deels in Schijf 1 en deels in Schijf 2. Echter, in dit voorbeeld valt alles in Schijf 1, want de grens van schijf 1 is €78.381. Het fictieve rendement over deze €43.000 is 0,36%, wat neerkomt op €154,80. Over deze €154,80 betaal je 36% belasting, wat resulteert in een belastingbedrag van €55,73.

Voorbeeld 4: Hoog Vermogen, Meerdere Schijven

Stel, je hebt €1.200.000 aan spaargeld. Je vermogen boven het drempelbedrag is €1.200.000 - €57.000 = €1.143.000. Dit vermogen valt in alle drie de schijven:

- €78.381 in Schijf 1 (rendement 0,36%)

- (€1.046.114 - €78.381) = €967.733 in Schijf 2 (rendement 1,03%)

- (€1.143.000 - €1.046.114) = €96.886 in Schijf 3 (rendement 5,53%)

De belastingberekening ziet er dan als volgt uit:

- Schijf 1: €78.381 * 0,0036 = €282,17 (fictief rendement) -> €282,17 * 0,36 = €101,58 (belasting)

- Schijf 2: €967.733 * 0,0103 = €9.967,65 (fictief rendement) -> €9.967,65 * 0,36 = €3.588,35 (belasting)

- Schijf 3: €96.886 * 0,0553 = €5.357,93 (fictief rendement) -> €5.357,93 * 0,36 = €1.928,86 (belasting)

De totale belasting over je spaargeld is in dit geval €101,58 + €3.588,35 + €1.928,86 = €5.618,79.

Optimalisatie en Alternatieven

Hoewel je niet kunt ontkomen aan de vermogensbelasting, zijn er wel manieren om je belastingdruk te optimaliseren:

- Spreiden van Vermogen: Overweeg om je vermogen te spreiden over verschillende beleggingen, zoals aandelen, obligaties of vastgoed. Afhankelijk van de specifieke regels kan dit soms fiscaal voordeliger zijn. Raadpleeg een financieel adviseur voor persoonlijk advies.

- Schenkingen: Je kunt overwegen om (een deel van) je vermogen te schenken aan bijvoorbeeld je kinderen. Er gelden jaarlijkse vrijstellingen voor schenkingen, waardoor je mogelijk belasting kunt besparen.

- Groen Beleggen: Sommige groene beleggingen zijn vrijgesteld van vermogensbelasting of bieden andere fiscale voordelen. Onderzoek de mogelijkheden en voorwaarden hiervan.

- Belastingvrije Spaarrekeningen: Hoewel de rente momenteel wellicht laag is, kan het aantrekkelijk zijn om gebruik te maken van belastingvrije spaarrekeningen (bijvoorbeeld een spaarloonregeling, indien beschikbaar).

- Aflossen Hypotheek: Met het huidige belastingstelsel, kan het aantrekkelijk zijn om een deel van je spaargeld te gebruiken om je hypotheek af te lossen, waardoor je vermogen in Box 3 vermindert.

De Toekomst van de Vermogensbelasting

De vermogensbelasting is een onderwerp van discussie en de regels kunnen in de toekomst veranderen. Er zijn plannen om over te stappen naar een systeem dat meer gebaseerd is op werkelijk rendement. Het is belangrijk om de ontwikkelingen op dit gebied in de gaten te houden, zodat je je financiële planning hierop kunt aanpassen.

Conclusie en Actiepunten

Het is cruciaal om te begrijpen hoe de belasting op spaargeld werkt, zodat je niet voor verrassingen komt te staan en je financiële planning optimaal kunt uitvoeren. Zorg ervoor dat je op de hoogte bent van de actuele drempelbedragen, percentages en regels.

Actiepunten:

- Bereken je vermogen en bepaal of je vermogensbelasting moet betalen.

- Onderzoek de mogelijkheden om je belastingdruk te optimaliseren.

- Raadpleeg een financieel adviseur voor persoonlijk advies.

- Blijf op de hoogte van de ontwikkelingen rondom de vermogensbelasting.

Door je goed te informeren en de juiste stappen te ondernemen, kun je ervoor zorgen dat je spaargeld zo optimaal mogelijk rendeert, ook na het betalen van belasting.

Bekijk ook deze gerelateerde berichten:

- Hoe Vaak Is Ajax Kampioen Geweest

- Katholieke Basisschool De Spits Eifel Utrecht

- Namen Van Groenten En Fruit

- Licht In Hoofd En Hoofdpijn

- Ger Gem Zuid Barneveld

- De Club Van Sinterklaas De Pietenschool

- Oud Ger Gem In Ned Urk

- De Grootste Vulkaan Op Ijsland 5 Letters

- How Many Sunflowers In Van Gogh Painting

- Hoe Begin Je Met Een Presentatie